Sist oppdatert: 9. februar 2020

Denne guiden går igjennom skatteregler for bitcoin og kryptovaluta i Norge. Vi vil gå igjennom hvordan Skatteetaten klassifiserer kryptovaluta, hvordan du beregner gevinst/tap, og hva du må rapportere i Skattemeldingen. Til slutt går vi inn på hvordan du kan redusere beløpet du må betale i skatt, og hvordan du kan generere skjema RF-1159 automatisk for å rapportere din beholdning av kryptovaluta til Skatteetaten.

Skatt på kryptovaluta i Norge

Bitcoin og andre kryptovalutaer klassifiseres av Skatteetaten som formuesobjekter. Videre definerer skatteloven at det er skatteplikt for kapitalgevinster ved realisasjon og at dette skal beskattes som kapitalskatt. For skatteåret 2019 er denne satsen 22%, noe som betyr at du må betale 22% skatt på all gevinst du har realisert. Du vil også kunne føre fradrag for realisert tap dersom dette kan dokumenteres.

Generelt sett utfører du en skattemessig realisering hver gang du selger bitcoin eller kryptovaluta. Eksempler på dette er:

- Du selger kryptovaluta og mottar norske kroner (NOK)

- Du selger kryptovaluta og mottar USD, EUR eller annen fiat-valuta.

- Veksling av kryptovaluta mot en eller flere andre kryptovalutaer (trading)

- Betaling for varer eller tjenester med kryptovaluta

Det er viktig å merke seg at salg omfatter ikke bare når du mottar norske kroner, men også hver gang du kjøper en annen kryptovaluta. Har du tradet Ethereum, Litecoin eller XRP på en børs (markedsplass) så må du altså beregne gevinst/tap for hver handel (transaksjon). Oversikt over realisert gevinst, tap og total beholdningsverdi for hver kryptovaluta du har eid, kjøpt eller solgt skal rapporteres i skjema RF-1159 som leveres sammen med Skattemeldingen hvert år.

Beregning av gevinst/tap

For å beregne gevinst/tap må først inngangs- og utgangsverdien for hver handel fastsettes. Differansen mellom disse to verdiene vil utgjøre hva du sitter igjen med av gevinst eller tap:

Utgangsverdi (mottatt beløp i NOK fratrukket gebyr)

– inngangsverdi (beløp ved anskaffelse i NOK inkl. gebyr)

= gevinst eller tap

Inngangsverdien vil generelt være det du betalte ved anskaffelse inkludert eventuelle transaksjonskostnader (gebyr). Utgangsverdien vil være det du fikk betalt ved salg fratrukket eventuelle transaksjonskostnader. Både ved anskaffelse og salg skal verdien på transaksjonstidspunktet fastsettes i norske kroner.

Hver gang du selger en kryptovaluta må du selv ta stilling til hvilken enhet som selges for å bestemme inngangsverdien som skal benyttes. Har du kjøpt bitcoin flere ganger tidligere, og du kun selger en del av beholdningen din, kan du fritt velge hvilken inngangsverdi som tas med i den aktuelle beregningen så lenge du bruker samme prinsipp for alle beregninger. De to mest vanlige metodene er FIFU (først inn først ut) og SIFU (sist inn først ut).

Under forklarer vi dette bedre med noen praktiske eksempler:

Eksempel 1 – Kjøp og salg av bitcoin med norske kroner (FIFU)

Martin har kjøpt bitcoin flere ganger i løpet av 2019, og solgte deler av porteføljen sin mot slutten av året. Han har ikke vekslet (tradet) andre kryptovalutaer. For enkelhetsskyld ser vi bort i fra eventuelle gebyrer. I 2019 har Martin hatt følgende transaksjoner:

1. mars 2019: kjøp av 1.5 bitcoin for 43 000 kr.

13. april 2019: kjøp av 0.8 bitcoin for 48 000 kr.

7. august 2019: kjøp av 0.6 bitcoin for 67 000 kr.

2. desember 2019: salg av 2.5 bitcoin for 165 000 kr.

Fordi salg av kryptovaluta er en skattemessig realisering må Martin gjøre noen beregninger for å finne ut hva han må betale i skatt. I dette eksemplet bruker vi FIFU-beregningsmetode (først inn først ut).

Utgangsverdien vet vi allerede: 165 000 kr for 2.5 bitcoin solgt.

Inngangsverdien finner vi som følger:

43 000 kr + 48 000 kr + (2.5 – 1.5 – 0.8) / 0.6 * 67 000 kr

= 43 000 kr + 48 000 kr + 22 333 kr = 113 333 kr.

Realisert gevinst/tap finner vi derfor som 165 000 kr – 113 333 kr = 51 667 kr.

Martin må derfor rapportere i Skattemeldingen for 2019 at han har realisert gevinst for bitcoin på 51 667 kr.

Gevinst beskattes med 22%, og Martin må derfor betale 22% * 51 667 kr = 11 367 kr i skatt.

Eksempel 2 – Kjøp og salg av bitcoin med norske kroner (SIFU)

I dette eksemplet ser vi på hvordan Martin fra Eksempel 1 over kan benytte seg av SIFU-beregningsmetode. Med FIFU (forrige eksempel) selger vi de tidligst anskaffede (eldste) myntene først, mens for SIFU gjør vi det motsatte; vi selger altså de sist anskaffede (nyeste) myntene først.

Utgangsverdien er lik for SIFU som for FIFU, altså 165 000 kr for 2.5 bitcoin solgt.

Inngangsverdien finner vi ved å se på anskaffelsesverdien fra sist til først (nyest til eldst):

67 000 kr + 48 000 kr + (2.5 – 0.6 – 0.8) / 1.5 * 43 000 kr

= 67 000 kr + 48 000 kr + 31 533 kr = 146 533 kr.

Realisert gevinst/tap finner vi derfor som 165 000 kr – 146 533 kr = 18 467 kr.

Ved å velge SIFU istedetfor FIFU vil Martin betale mindre i skatt for året 2019 fordi den realiserte gevinsten er lavere.

Det er verdt å merke seg at dersom Martin hadde solgte hele porteføljen sin ville det ikke blitt noen forskjell i total gevinst, og derfor heller ingen forskjell i hva han må betale i skatt.

Skatt på kjøp, salg og trading

Som vi nevnte innledningsvis er hver transaksjon hvor du selger kryptovaluta å anse som en skattemessig realisering. I praksis gjelder disse reglene for ulike type handler:

1. Kjøp av kryptovaluta mot norske kroner (NOK)

Dette er ikke en skattemessig realisering fordi du kjøper kryptovaluta og selger norske kroner. Du må likevel notere deg beløpet du betalte fordi dette blir nå inngangsverdien for kryptovalutaen du kjøpte.

2. Kjøp av kryptovaluta mot utenlandsk valuta (USD, EUR, etc)

Dette er heller ikke en skattemessig realisering. Samme regler gjelder som over.

3. Salg av kryptovaluta mot norske kroner eller utenlandsk valuta

Har du solgt kryptovaluta og mottatt norske kroner, dollar, euro eller annen fiat-valuta som betaling må du beregne gevinst/tap. Har du realisert gevinst for transaksjonen må du betale 22% i skatt av beløpet. Det skilles ikke mellom hvilken valuta du har mottatt enten det er NOK, USD eller EUR.

4. Veksling (trading) av kryptovaluta

Du må beregne gevinst/tap for hver transaksjon hvor du har vekslet eller tradet kryptovaluta. Har du som eksempel kjøpt XRP og betalt med bitcoin, f.eks på Coinbase eller Binance, må du beregne realisert gevinst/tap for transaksjonen og rapportere dette i Skattemeldingen.

Det er viktig å merke seg at Skatteetaten anser alle stablecoins som Tether (USDT) og Paxos (PAX) som kryptovaluta, slik at du må og beregne gevinst/tap for alle transaksjoner hvor du har betalt med en stablecoin.

5. Kjøp av varer eller tjenester

Har du betalt for en vare eller tjeneste, og betalt med kryptovaluta som bitcoin, er dette å anse som en skattemessig realisering. Eksempler på dette kan være om du har betalt for kaffe eller flybilletter med bitcoin, eller om du har betalt med kryptovaluta for å spille poker på et online casino.

Skatt på inntekt fra Mining

Mining av kryptovaluta, eller utvinning på godt norsk, er likestilt med inntekt og du må derfor betale skatt av fortjenesten i løpet av året. Du må notere deg markedsverdien på tidspunktet da du mottok kryptovalutaen til lommeboken din, og den totale summen i løpet av året skal du oppgi i Skattemeldingen under post 3.1.12 «Annen inntekt». Om du miner (utvinner) kryptovaluta på daglig basis er det lurt å holde oversikt i et Excel-ark slik at du kan summere den totale verdien for det du har mottatt.

Markedsverdien blir også inngangsverdien for kryptovalutaen du har minet, slik at hvis du på et senere tidspunkt selger det du har mottatt fra mining vil du bruke markedsverdien til å beregne gevinst/tap.

Du har og mulighet til å føre fradrag for kostnader knyttet til aktiviteten. Relevante kostnader til mining av kryptovaluta vil være utgifter til innkjøp av maskinvare og merutgifter til strøm. Husk at kostnadene må være direkte tilknyttet miningen. Du kan derfor ikke rapportere utgifter til en laptop som du primært bruker til gaming som en kostnad. Det er og viktig å ta vare på all dokumentasjon i tilfelle Skatteetaten ber om dette i etterkant.

NB! Du kan ikke fradragsføre kostnader for maskiner og utstyr som koster mer enn 15 000 kr direkte i det året du anskaffet utstyret. Har du betalt mer enn denne summen kan du avskrive 30% hvert år ved å fylle ut skjema RF-1084 for avskrivninger.

Eksempel 3 – Mining (utvinning) av Ethereum

Knut har kjøpt inn to stasjonære PCer i januar 2019 som han bruker utelukkende til utvinning av Ethereum (eller ether). Den totale kostnaden for maskinvaren var på 28 000 kr. I tillegg har Knut estimert at merutgiftene til strøm har vært 6 500 kr i løpet av 2019.

For å holde regnskapet ryddig har Knut ført opp alle innbetalinger av ether i et eget Excel-ark. Ved årets slutt summerer han opp alle beløpene og kommer frem til at han har mottatt totalt 28 750 kr i ether. Dette beløpet har han kommet frem til ved å summere markedsverdien på utvinningstidspunktet for alle mottatte innbetalinger.

Utgifter til maskinvare og strøm kan han føre som fradrag fordi de er direkte tilknyttet miningen. Siden kostnaden for maskinvaren overskrider grensen på 15 000 kr kan han avskrive 30% av beløpet. Netto inntekt finner Knut derfor som:

28 750 kr – (28 000 kr * 30%) – 6 500 kr = 13 250 kr. Dette beløpet skal han rapportere i Skattemeldingen post 3.1.12 «Annen inntekt» året etter (i 2020).

Hvis aktiviteten til Knut anses av Skatteetaten som en hobby og ikke næringsvirksomhet vil han måtte betale 22% skatt av overskuddet:

22% * 13 250 kr = 2 915 kr.

Se forøvrig kapitlet om næringsvirksomhet for mer informasjon om kryptovaluta og næringsvirksomhet.

Se denne artikkelen fra Skatteetaten for mer informasjon om skatt rundt mining av kryptovaluta.

Skatt på inntekt fra Staking

Inntekt fra staking rewards anses som skattbar inntekt på lik linje som mining forklart i kapitlet over. Derfor gjelder de samme reglene for utregning av markedsverdi og føring av eventuelle fradrag. Du skal altså rapportere summen av markedsverdien for kryptovaluta du har mottatt i løpet av året i Skattemeldingen post 3.1.12 «Annen inntekt».

På samme måte som for mining blir markedsverdien inngangsverdien for kryptovalutaen du har mottatt fra staking. Hvis du på et senere tidspunkt selger det du har mottatt skal du derfor bruke markedsverdien til å beregne gevinst/tap.

Se forøvrig kapitlet om mining av kryptovaluta for mer informasjon og for et praktisk eksempel.

Skatt på marginhandel (futures)

Marginhandel skiller seg fra vanlig kjøp og salg ved at du ikke direkte eier den valutaen du kjøper eller selger, men i stedet åpner en posisjon med formål om å tjene penger ved enten å selge til en høyere pris (long) eller lavere pris (short). Som regel fungerer dette på den måten at du må ha dollar (USD) eller bitcoin (BTC) på en konto som fungerer som sikkerhet for posisjonen du åpner.

Mange børser og markedsplasser som tilbyr marginhandel (futures-handel) gjør det mulig å trade for opptil 100x av hva du stiller som sikkerhet. Det betyr at du kan kun ha 1 000 kr i verdi på kontoen, men likevel åpne en posisjon med verdi opptil 100 000 kr. Noen av de mest populære børsene for marginhandel i 2020 er BitMEX, Bybit, Binance, Bitfinex og FTX.

Skatteetaten har ikke omtalt marginhandel for kryptovaluta direkte, så det er fortsatt noe usikkerhet rundt hvordan slike handler skal betraktes skattemessig. Det som mest sannsynlig er riktig praksis er å beregne gevinst/tap for hver posisjon (trade) separat. De fleste børser som tilbyr marginhandel gir oversikt over realisert gevinst/tap og tidspunktet for hver posisjon. Husk at dersom gevinst/tap oppgis i dollar eller bitcoin må du gjøre om denne verdien til norske kroner på det aktuelle tidspunktet hvor du avsluttet posisjonen.

Det du har av realisert gevinst og tap fra marginhandel skal du summere sammen med gevinst/tap fra dine ordinære handler. Summen av dette oppgir du til slutt i skjema RF-1159 (se kapittel 12).

Vi vil oppdatere dette kapitlet så snart Skatteetaten kommer med oppdaterte retningslinjer for marginhandel og kryptovaluta.

Skatt på Airdrops og Hard Forks

Har du fått tilsendt en ukjent kryptovaluta til lommeboken din har du sannsynligvis mottatt en airdrop. Mange selskaper og børser deler ut airdrops til sine kunder og brukere. Som oftest vil verdien på det du mottar være relativt lav, ofte under 50-100 kr, og kan derfor i utgangspunktet sees bort i fra når det kommer til skatt og Skattemeldingen.

Skatteetaten har ikke uttalt seg direkte om hvordan airdrops skal rapporteres og behandles skattemessig, men god praksis vil være å rapportere det som gave slik at du først betaler skatt når du på et senere tidspunkt selger det du har mottatt. Inngangsverdien blir i dette tilfelle lik null (0 kr) for airdrops du selger.

De samme reglene kan vi anta gjelder for hard forks som for airdrops. Har du mottatt kryptovaluta som følge av en hard fork, f.eks da Bitcoin Cash så dagens lys i august 2017, skal du derfor ikke betale skatt før du senere selger det du har mottatt. Også i dette tilfellet blir inngangsverdien lik null.

Dersom Skatteetaten kommer med nye uttalelser om airdrops eller hard forks vil vi oppdatere dette kapitlet.

Skatt på ICOs og IEOs

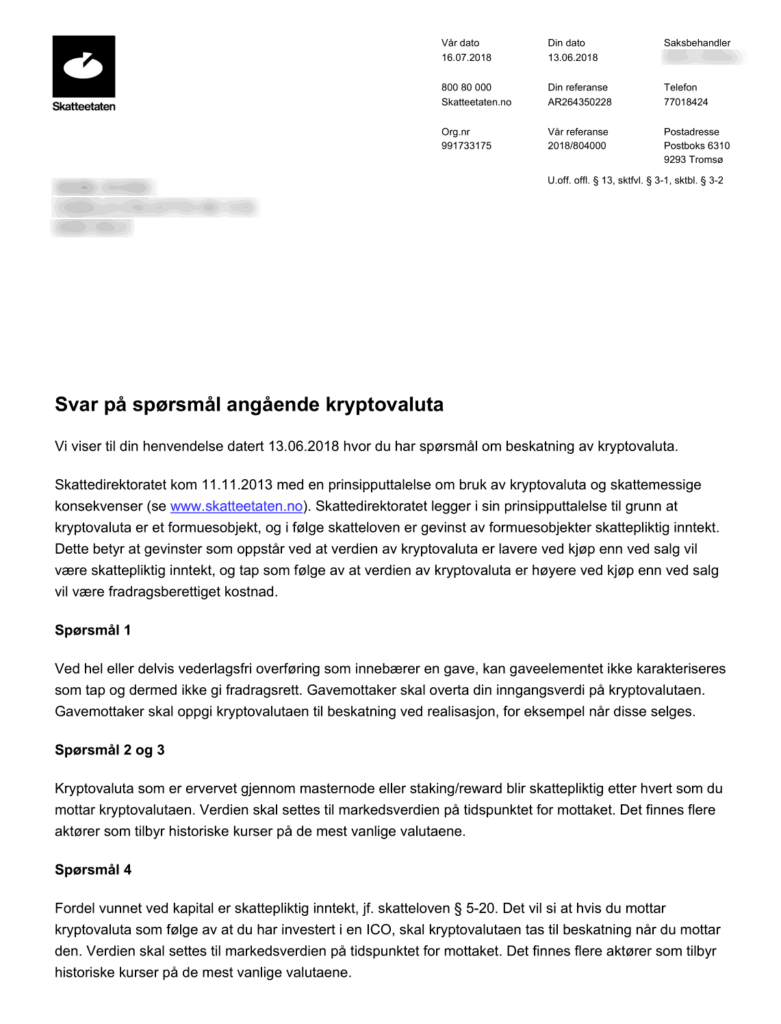

ICO står for «Inital Coin Offering» og er en form for folkefinansiering som virkelig tok av i 2017. Som oftest fungerer en ICO på den måten at du investerer i en ny kryptovaluta, ofte kalt token, utstedt av et sentralisert selskap. I noen tilfeller vil du motta kryptovalutaen på samme tidspunkt som du investerer, mens i andre tilfeller kan det gå så lenge som 6-12 måneder. Bitcoinakademiet har tidligere kontaktet Skatteetaten direkte for klarifisering rundt ICOs og beskatning, og fikk dette til svar (se Kapittel 9 for fullstendig svar):

…hvis du mottar kryptovaluta som følge av at du har investert i en ICO, skal kryptovalutaen tas til beskatning når du mottar den. Verdien skal settes til markedsverdien på tidspunktet for mottaket.

– Skatteetaten i uttalelse til Bitcoinakademiet

Det er viktig å merke seg at Skatteetaten presiserer at kryptovalutaen tas til beskatning på tidspunktet du mottar den. I praksis betyr det at dersom du har investert i XYZ token 15. mars 2019 og betalte med Ethereum, men først mottok tokenen tre måneder senere, skal du altså beregne gevinst/tap for Ethereum først 15. juni 2019, og ikke 15. mars. Inngangsverdien til XYZ token blir tilsvarende verdien på dine Ethereum 15. juni.

En ICO-investering kan derfor skattemessig sees på som en ordinær krypto-til-krypto transaksjon, men at du benytter tidspunktet da du mottok kryptovalutaen for beregning av inngangsverdi og gevinst/tap.

IEO står for «Initial Exchange Offering» og er helt identisk med en ICO, men som navnet antyder foregår investeringen direkte på en børs i stedet for fra din egen lommebok. Skattemessig behandles ICOs og IEOs helt identisk.

Skatt på gaver

I Norge betaler du ikke skatt dersom du har gitt eller mottatt kryptovaluta i gave. Skatteetaten har i et brev til Bitcoinakademiet presisert at når du gir kryptovaluta i gave vil personen også overta inngangsverdien. Først når han/hun selger kryptovalutaen på et senere tidspunkt skal gevinst/tap beregnes og rapporteres:

Gavemottaker skal overta din inngangsverdi på kryptovalutaen. Gavemottaker skal oppgi kryptovalutaen til beskatning ved realisasjon, for eksempel når disse selges.

– Skattetaten i uttalelse til Bitcoinakademiet

Det er derfor viktig at dersom du gir kryptovaluta i gave til en annen person må du også informere om hva du i utgangspunktet betalte (dvs. inngangsverdien). På denne måten kan en gave anses som en overføring, og ikke som realisering eller salg. Under kan du se brevet vi mottok i 2018 som inkluderer og spørsmål rundt mining, staking og ICOs.

Kryptovaluta og næringsvirksomhet

Fordi kryptovaluta er definert som et formuesobjekt av Skatteetaten kan kjøp og salg anses som virksomhet i noen tilfeller. Driver du med mining av kryptovaluta i stort omfang kan dette også anses som virksomhet. Du vil betale mer i skatt dersom Skatteetaten mener du bedriver virksomhet da alt overskudd (gevinst) vil bli skattet på lik linje som ordinær lønnsinntekt. I praksis betyr det at du i verste tilfelle må betale ca 46% i skatt i stedet for 22% som er ordinær sats for kapitalskatt.

Skatteetaten klassifiserer aktivitet med kryptovaluta som næringsvirksomhet dersom følgende vilkår oppfylles:

Aktiviteten må…

- ta sikte på å ha en viss varighet

- ha et visst omfang

- være egnet til å gi overskudd

- drives for skattyters regning og risiko

Det er viktig å merke seg at alle fire vilkår må være oppfylt før aktiviteten er å anse som en virksomhet.

Gjør du kun sporadiske handler med bitcoin eller annen kryptovaluta vil aktiviteten sannsynligvis ikke anses som virksomhet. Hvis du derimot daytrader eller kjøper og selger kryptovaluta aktivt for store beløp vil aktiviteten kunne anses som næringsvirksomhet.

Har du flere spørsmål rundt kryptovaluta og næringsvirksomhet anbefaler vi at du tar kontakt med Skatteetaten direkte.

Betal mindre i skatt

De fleste av oss ønsker nok å betale så lite skatt som mulig. Heldigvis finnes det teknikker du kan bruke for å redusere det du må betale dersom du har investert i eller tradet kryptovaluta.

Som vi nevnte i Kapittel 1 kan du føre fradrag for realisert tap på lik linje som du betaler skatt for realisert gevinst. Du betaler derfor kun skatt for dine kryptovaluta-handler dersom din totale nettoverdi for gevinst/tap er positiv. Det betyr at dersom du mot utgangen av året har en netto realisert gevinst på 100 00 kr, men også urealiserte tap som del av porteføljen din, kan du selge den delen som er negativ og på den måten redusere den totale gevinsten.

Dersom du ender opp med netto realisert tap ved utgangen av året kan du til og med få penger tilbake på skatten for din ordinære lønnsinntekt. Veldig mange nordmenn sitter i dag med urealiserte tap som kan realiseres og derfor få penger tilbake neste år.

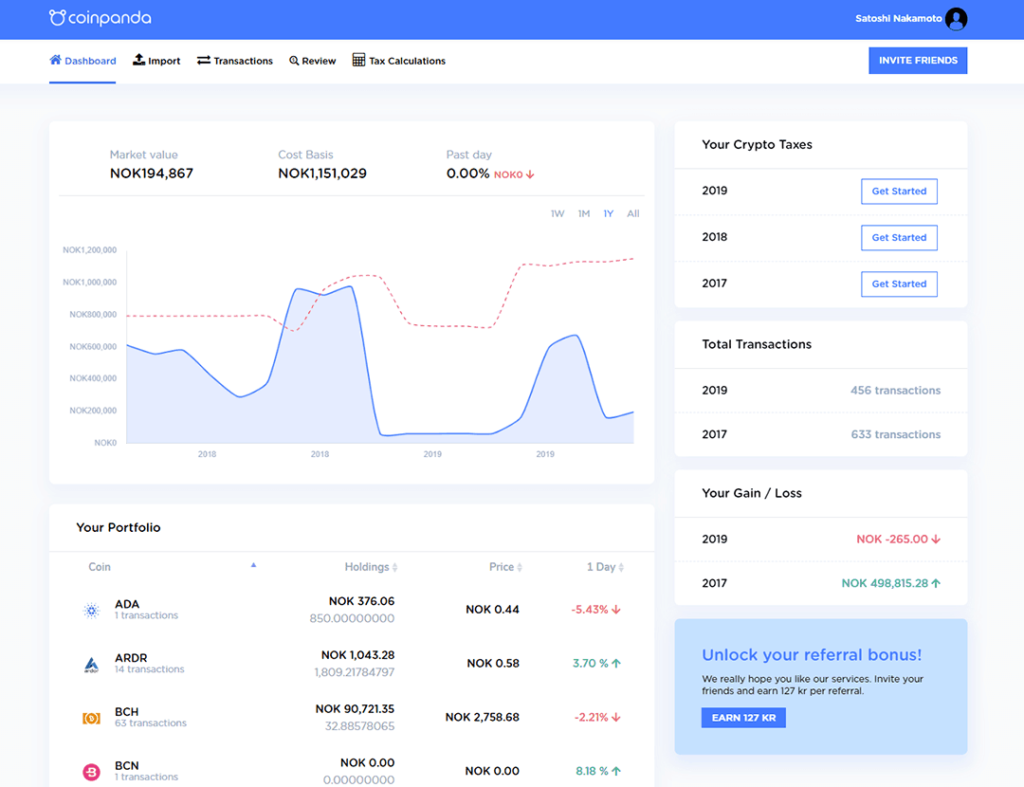

Det kan være utfordrende å holde oversikt over alle handler og urealisert gevinst/tap til enhver tid. Mange velger derfor å benytte seg av en skattetjeneste for kryptovaluta som gjør dette for deg helt automatisk. Coinpanda er en slik tjeneste som kan hjelpe deg med å optimalisere porteføljen din og derfor betale mindre i skatt.

Levering Skattemeldingen (RF-1159)

Skattemeldingen skal leveres en gang i året, og du må da samtidig rapportere din beholdning av bitcoin og annen kryptovaluta til Skatteetaten. I tillegg til beholdningen skal du og rapportere hvor mye du har av realisert gevinst og realisert tap for hver kryptovaluta du har solgt i løpet av skatteåret.

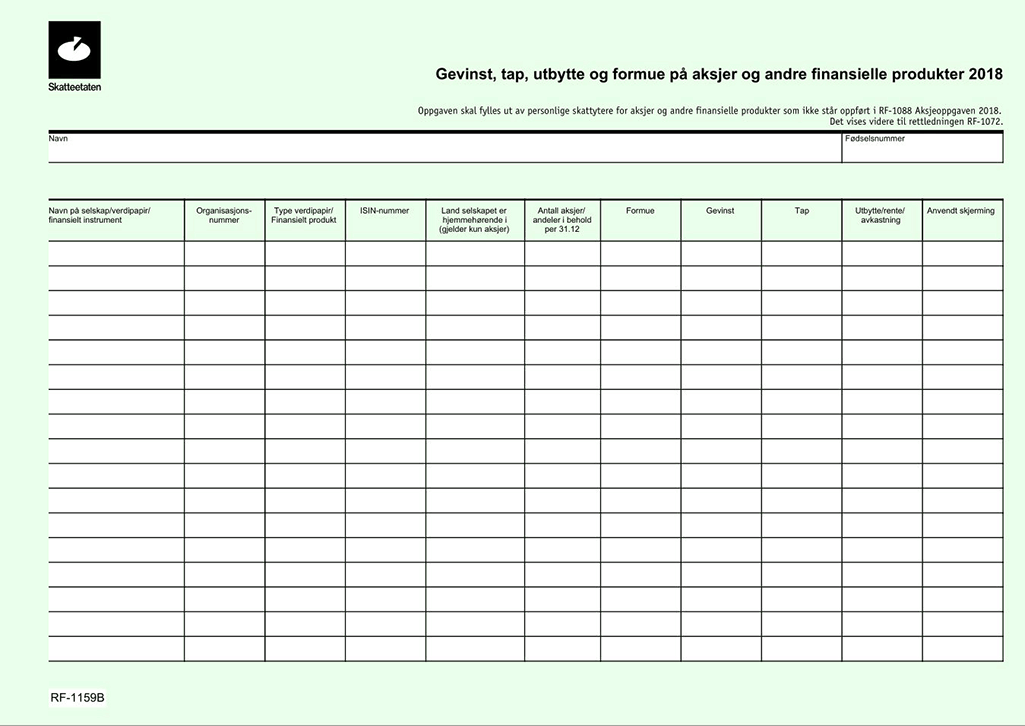

Når du har oversikt over beholdningen din, inkludert gevinst/tap for hver kryptovaluta, skal dette føres inn i skjema RF-1159 som du laster opp sammen med Skattemeldingen. Prosessen med å gjøre dette fra start til slutt kan oppsummeres i 5 steg:

- Last ned alle transaksjoner fra børser og markedsplasser, både for 2019 og alle tidligere år. For å kunne beregne riktige verdier må du inkludere alle dine transaksjoner fra samtlige år du har eid, kjøpt eller solgt kryptovaluta.

- Kontrollér deretter at alle transaksjoner matcher hverandre. Hvis du selger en kryptovaluta du ikke har nok av i beholdningen vil dette føre til feil beregninger (manglende informasjon om inngangsverdien).

- Beregn deretter inngangs- og utgangsverdi for hver enkelt transaksjon. Transaksjonkostnader (gebyrer) kan du føre som fradrag. Ulike regler gjelder for forskjellige type transaksjoner (veksling, mining, airdrops etc).

- Beregn gevinst/tap for hver enkelt transaksjon. Husk at du kan fritt velge den beregningsmetoden du ønsker (FIFU eller SIFU).

- Summer alle dine gevinster, tap og verdier ved utgangen av året. Fyll ut skjema RF-1159 som du leverer sammen med Skattemeldingen.

Slik ser skjema RF-1159 ut:

Om du har hatt mange transaksjoner i løpet av året, eller ønsker å være sikker på at du rapporterer riktige tall til Skatteetaten, vil det beste være å bruke en tjeneste utviklet spesifikt for skatteberegning av kryptovaluta. Bitcoinakademiet anbefaler Coinpanda som er en norsk nettjeneste utviklet for å hjelpe nordmenn med å rapportere skatt på bitcoin og kryptovaluta til Skatteetaten.

Coinpanda: Norges mest brukte skattetjeneste for kryptovaluta

Med bruk av Coinpanda trenger du kun å importere dine transaksjoner og nettjenesten vil automatisk gjøre alle beregninger for deg (steg 2-5 over). Du kan enkelt importere transaksjoner automatisk med API-kobling til alle populære børser som Coinbase, Binance, Bittrex og BitMEX. Om du ikke ønsker å benytte API-kobling kan du og importere transaksjoner fra CSV- eller Excel-fil. Det er helt gratis å benytte seg av tjenesten for å importere transaksjoner og holde oversikt over din kryptovaluta-portefølje.

Tjenesten lar deg generere ferdig utfylt skjema RF-1159 som du kan laste opp sammen med Skattemeldingen. De fleste som benytter seg av Coinpanda får gjort alle skatteberegninger på 30-60 minutter. Dersom du har flere tusen transaksjoner fra mange ulike børser vil du sannsynligvis bruke litt lenger tid på å importere alt.

Du kan registrere gratis bruker hos Coinpanda her.